Pourquoi investir en private equity en 2026 ?

Selon McKinsey, les actifs privés ont atteint 13 000 Md$ d’encours en 2023, en croissance annuelle moyenne de +12 %/an depuis 2015.

En France également, le non coté s’impose désormais comme un pilier des allocations patrimoniales, soutenu à la fois par l’évolution réglementaire française avec la Loi Pacte puis par la Loi Industrie Verte, orientant ainsi l’épargne longue vers la croissance et les transitions industrielles françaises.

Mais aussi par l’incertitude liée aux taux, à la croissance et aux tensions géopolitiques accroît l’attrait de stratégies contracycliques et fondées sur la création de valeur opérationnelle. Private equity, infrastructures et dette privée apparaissent ainsi comme des leviers de diversification capables de préserver la valeur dans un environnement durablement volatil.

Il n’y a pas de « market timing »

En actifs privés, le point d’entrée importe peu : les appels de fonds étalés sur 4 à 5 ans créent un lissage naturel des cycles. Une analyse détaillée est proposée dans l’article sur le market timing dans le non coté.

La performance repose avant tout sur :

- la qualité du gérant,

- la robustesse du processus d’investissement,

- la capacité des stratégies à traverser les périodes de stress.

Il n’y a pas de “poids idéal”

Les allocations usuelles se situent entre 5% et 15% du patrimoine financier, voire davantage pour les investisseurs disposant d’une forte capacité de liquidité et d’un horizon long. Le poids optimal reste toutefois propre à chaque situation : âge, objectifs patrimoniaux, capacité d’épargne, tolérance au risque.

La diversification est clé en 2026

Diversifier en 2026, c’est construire une poche qui combine plusieurs moteurs de performance et plusieurs rythmes de cash-flows. Concrètement, une allocation robuste tend à assembler :

- socle historique (capital-transmission, capital-développement),

- stratégies à vélocité accrue (co-investissement, secondaire),

- poches plus résilientes ou distributives (dette privée, infrastructures).

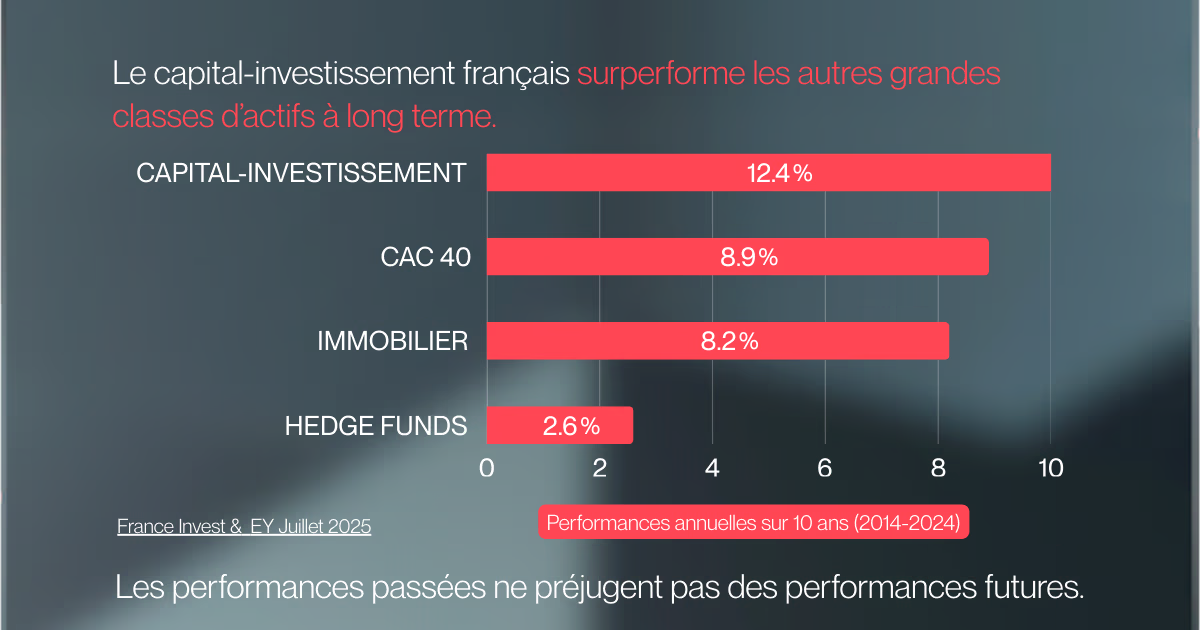

Performance historique supérieure aux marchés cotés

Sur longue période, le private equity a montré une capacité structurelle à surperformer les marchés publics, portée par deux facteurs : la création de valeur opérationnelle et la prime d’illiquidité.

Dans les phases de cycle normales, le gérant agit comme partenaire stratégique des sociétés ce qui illustre le différentiel de performance par rapport aux indices cotés.

Entre 2019 et 2023, le private equity mondial a généré une performance annualisée de près de 16%, dépassant d’environ 8 points le MSCI ACWI. Cet écart substantiel rappelle une réalité bien connue des investisseurs institutionnels : la création de valeur dans le non-coté dépend fortement de la qualité des gérants. La moyenne globale masque en effet des écarts considérables entre les fonds les plus performants et ceux en queue de distribution, soulignant combien la sélection du gestionnaire demeure déterminante dans la construction d’un portefeuille performant.

Sur le marché français, la tendance se confirme dans la durée. Selon France Invest, le capital-investissement affiche, sur la période 2014–2024, un rendement annualisé de 12,4%, soit une surperformance nette par rapport aux autres classes d’actifs.

Diversification patrimoniale et décorrélation des actifs

Les valorisations des actifs privés ne réagissent pas aux fluctuations quotidiennes comme en bourse : elles s’appuient sur des fondamentaux tangibles — EBITDA, cash-flows, contrats long terme. L’investisseur est ainsi moins exposé à la volatilité immédiate et bénéficie d’une trajectoire plus régulière, ce qui améliore le couple rendement/risque et amortit les phases de stress des marchés actions.

Au-delà de la simple diversification vis-à-vis des actifs côtés, la maturité de la classe d’actifs privés ouvre de multiples axes de diversification internes :

- par gérants, pour réduire le risque de sélection ;

- par stratégies (primaires, secondaires, co-investissements, dette privée, infrastructure), afin de combiner plusieurs sources d’alpha ;

- par millésimes, pour lisser l’exposition aux cycles ;

- par zones géographiques et secteurs, pour capter des moteurs de croissance complémentaires.

Accès à l’économie réelle et aux entreprises en développement

Investir en private equity, c’est financer la croissance et la transformation des entreprises non cotées. L’investisseur devient actionnaire d’entreprises souvent leaders, bien avant une cession industrielle ou une IPO.

Comment investir en private equity : les différentes stratégies

Le private equity regroupe plusieurs stratégies aux moteurs de performance distincts. Les comprendre aide à choisir la brique adaptée à chaque portefeuille et à chaque objectif.

Private equity primaire : investir dans de nouveaux fonds

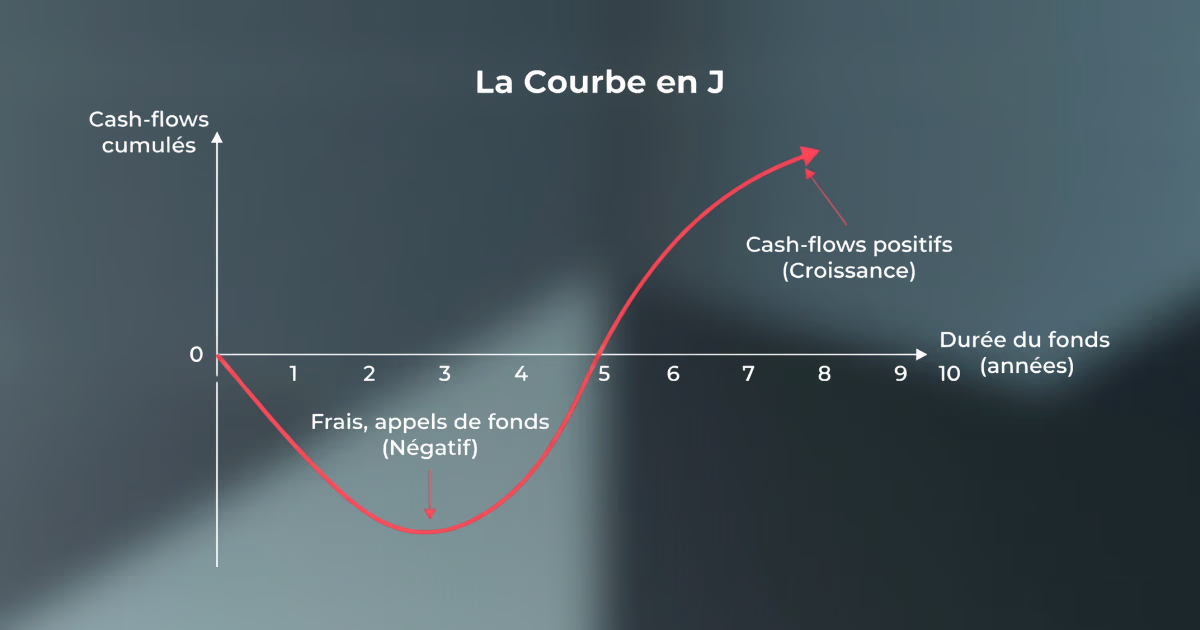

Le marché primaire correspond à la souscription dans un fonds en levée. Le capital engagé est appelé progressivement pendant la période d’investissement (généralement 5 ans), puis restitué via des distributions au fil des cessions. Les gérants créent de la valeur en sélectionnant les entreprises, en les accompagnant opérationnellement puis en arbitrant au moment le plus favorable.

Le primaire permet de capter l’intégralité de la création de valeur d’un millésime dès le lancement. Retenons que l’essentiel du retour sur investissement se matérialise au-delà de la cinquième année.

Marché secondaire : opportunités de liquidité et décote

Le secondaire est un marché permettant d’acquérir des parts de fonds ou des actifs de fonds déjà investis. Il s’applique à toutes les classes d’actifs privés (private equity, dette privée, infrastructure). Deux grands formats dominent : les transactions LP-led (initiées par des investisseurs souhaitant céder leurs positions) et les opérations GP-led ou fonds de continuation (initiées par les gérants pour prolonger un actif mature dans un nouveau véhicule).

Pour l’investisseur, le secondaire offre des avantages concrets :

- portefeuilles lisibles, car déjà constitués ;

- distributions plus rapides grâce à une maturité avancée ;

- décote fréquente à l’entrée, améliorant le rendement potentiel.

Co-investissement direct aux côtés des gérants

Les fonds de co-investissement donnent accès à des participations sélectionnées aux côtés de gérants de premier plan, tout en permettant une diversification plus large qu’un fonds primaire classique. Ils rassemblent généralement 50 opérations réalisées en minoritaire, aux côtés de fonds leaders, garantissant une discipline d’exécution institutionnelle et un alignement total sur les conditions du deal principal.

| Primaire | Secondaire | Co-invest |

|---|---|---|

| Souscription en levée | Fonds déjà investis | Participation directe |

| Courbe en J longue | Cashflows rapides | Vélocité élevée |

| Performance complète | Décote | Alignement fort |

En synthèse : le primaire capte la performance complète d’un millésime, le secondaire accélère et sécurise les cash-flows, le co-investissement augmente la précision d’exposition.

Private Corner : la plateforme institutionnelle pour investir en private equity

Société de gestion agréée AMF et digital native

Private Corner est une société de gestion 100% B2B, agréée AMF, spécialisée dans les actifs non cotés. Sa plateforme digitale sécurisée est exclusivement destinée aux Conseillers en Gestion de Patrimoine, family offices et banques privées. L’ambition est d’institutionnaliser l’accès au non coté pour les clients privés des partenaires, en répliquant les standards de suivi, de transparence et de reporting des investisseurs professionnels.

Accès aux gérants institutionnels de premier plan

La sélection est le cœur du modèle. Private Corner se concentre notamment sur des équipes disposant d’un track-record démontré sur plusieurs millésimes, une exécution disciplinée à travers les cycles et une capacité à créer de la valeur sur le long terme. Chaque stratégie fait l’objet d’une due diligence approfondie couvrant la performance passée, le processus d’investissement, la stabilité de l’équipe, l’alignement d’intérêts, le cadre ESG et les termes financiers.

Minimum d’investissement dès 20 000 €

Les stratégies institutionnelles exigent souvent un ticket minimum direct de 5 à 10 M€. Private Corner structure des feeders ou des fonds de fonds en brique pure mutualisant les tickets pour les rendre accessibles dès 100 000 € (et parfois dès 20 000€ via certains véhicules). Cette démocratisation se fait sans dégrader la stratégie sous-jacente, les fonds Private Corner prélevant des frais très faibles.

| Indicateur | Repère |

|---|---|

| Collecte cumulée | 1 Md€ |

| Partenaires distributeurs | 420+ |

| Investisseurs privés accompagnés | 4 200+ |

| Fonds gérés | 40 |

| Ticket d’accès via feeders | dès 20 000 € |

Les classes d’actifs pour investir en private equity

Le private equity s'intègre dans une allocation plus large d’actifs non cotés, chacun jouant un rôle spécifique dans la construction du portefeuille.

Capital-transmission et capital-croissance : buy-out et growth

Le capital-transmission (buy-out) et le capital-croissance (growth equity) constituent les fondations historiques du private equity.

- Le buy-out cible des entreprises matures et rentables, où la valeur provient surtout de l’exécution stratégique : optimisation opérationnelle, renforcement des équipes, croissance externe, discipline financière.

- Le growth equity finance l’accélération d’entreprises déjà rentables, positionnées sur des marchés porteurs, en apportant capital, expertise sectorielle, réseau et structuration du modèle.

Ces deux approches offrent un couple rendement/risque équilibré avec un principe commun : investir dans des entreprises de qualité et créer de la valeur par la transformation opérationnelle.

Dette privée

Les fonds de dette privée financent des entreprises en dehors du circuit bancaire via des instruments adaptés à leurs besoins spécifiques : unitranche, mezzanine, senior sécurisée, ou encore Capital Solutions.

Les stratégies mid-market ciblent des entreprises intermédiaires en croissance, transmission ou repositionnement, où les gérants peuvent structurer des financements sur mesure intégrant covenants, garanties, clauses de contrôle et mécanismes d’intéressement.

Pour l’investisseur, un fonds de dette privée présente trois atouts majeurs :

- Des revenus prévisibles, généralement sous forme de coupons annuels ou semestriels.

- Un risque maîtrisé, grâce à un rang de priorité supérieur à celui des actionnaires et une documentation juridique encadrée.

- Une mise au travail rapide du capital, ce qui en fait un excellent stabilisateur au sein d’une poche non cotée.

Ces stratégies jouent un rôle structurant dans une allocation institutionnelle comme cœur de portefeuille : elles apportent de la résilience, des flux réguliers et une visibilité accrue, tout en capturant une prime de rendement attractive par rapport à la dette cotée ou aux marchés obligataires traditionnels.

Infrastructures : actifs brownfield et greenfield

L’investissement en infrastructures privées finance des actifs réels essentiels — énergie, transport, télécoms, eau, infrastructures sociales ou environnementales — permettant une forte visibilité sur les flux grâce à des contrats de long terme. avec des profils de risque distincts selon le stade de maturité des projets.

- Les actifs brownfield, déjà opérationnels, constituent la composante la plus défensive : revenus stabilisés, faible volatilité, résilience aux cycles et protection partielle contre l’inflation.

- Les actifs greenfield, encore en développement, présentent un risque plus élevé mais un potentiel de création de valeur supérieur, notamment au moment de la mise en exploitation.

Pour les investisseurs, les infrastructures représentent une brique alliant résilience, diversification et contribution directe à l’économie réelle.

Qui peut investir en private equity via Private Corner ?

Conseillers en gestion de patrimoine et CGP

Les CGP accèdent à un environnement institutionnel complet pour proposer du private equity à leurs clients : fonds sélectionnés, outils d’allocation, simulateurs de cash-flows et reporting consolidé. Leur rôle est d’intégrer le non coté dans le portefeuille global, d’expliquer la mécanique appels/distributions et d’assurer une pédagogie claire des risques.

Banques privées et gestionnaires de fortune

Les banques privées utilisent la plateforme comme une architecture ouverte de stratégies complémentaires, intégrables dans des allocations multi-actifs. L’enjeu, en 2026, est de construire des poches non cotées pilotables et diversifiées, répondant à une demande croissante de performance durable et de décorrélation.

Family offices et investisseurs professionnels

Les family offices recherchent une qualité institutionnelle des gérants, une diversification poussée et l’accès à des stratégies thématiques ou opportunistes. Leur horizon long et leur maîtrise des flux en font des candidats naturels à une allocation private equity structurée dans le temps.

Le processus pour investir en private equity avec Private Corner

Sélection rigoureuse des fonds et due diligence

Chaque stratégie passe par un filtre interne : analyse du track-record sur plusieurs fonds, cohérence de la thèse d’investissement, stabilité de l’équipe, alignement d’intérêts, discipline de valorisation et intégration ESG. Le comité d’investissement valide in fine, avec une attention particulière à la lisibilité pour un investisseur patrimonial et à la résilience du portefeuille sous-jacent.

Souscription digitalisée et sécurisée

La plateforme propose un parcours de souscription entièrement digitalisé, conçu pour offrir aux distributeurs un parcours fluide, conforme et parfaitement maîtrisé. Cette plateforme garantit une sécurisation complète du process, avec des vérifications systématiques, une traçabilité intégrale et une réduction significative des risques d’erreur. Elle accélère le délai de traitement et permet aux conseillers de suivre en temps réel l’avancement des dossiers et les engagements de leurs clients.

Reporting transparent et suivi de performance

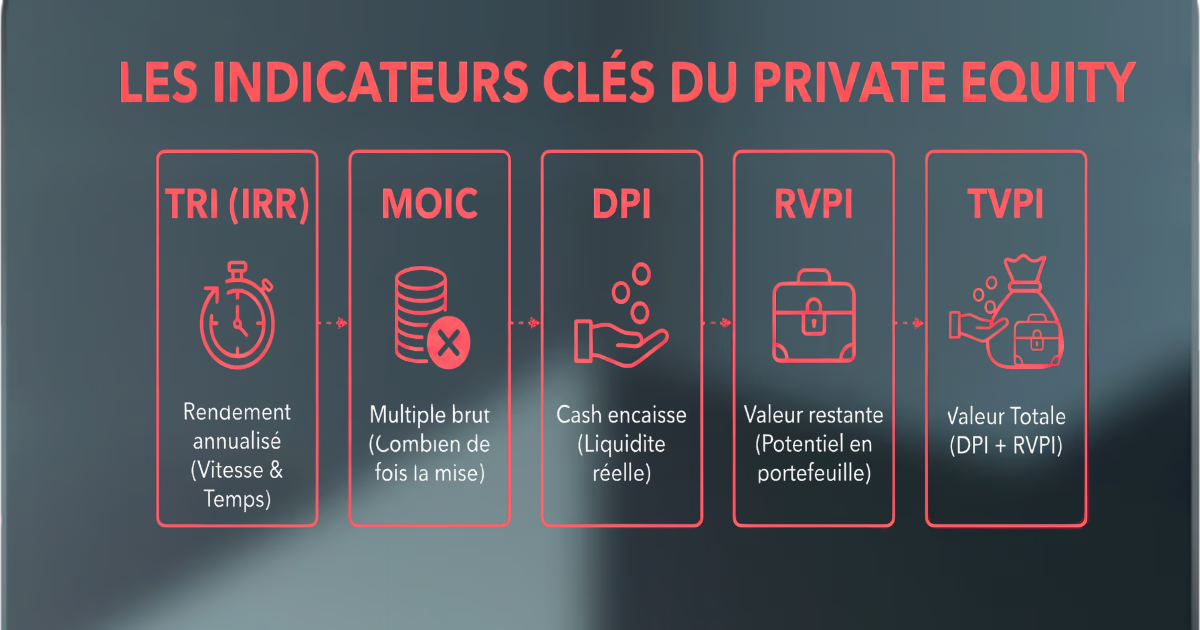

Le reporting semestriel fournit une valeur liquidative (Net Asset Value ou NAV) actualisée, les flux appels/distributions, les indicateurs de performance (TVPI, DPI, RVPI, TRI) et une lecture sectorielle, géographique et stratégique consolidée qui permet une visibilité institutionnelle essentielle pour piloter la poche non cotée au fil des millésimes.

Les avantages d’investir en private equity via une plateforme institutionnelle

Mutualisation des tickets pour accéder aux fonds les mieux classés

La mutualisation est la condition d’accès aux gérants “top-tier”. Sans plateforme, les meilleurs fonds restent souvent hors de portée, car leurs tickets minimums directs se chiffrent en millions. En mutualisant les engagements, une plateforme institutionnelle donne accès à ces stratégies, sans en modifier la discipline ni les moteurs économiques.

Architecture ouverte et diversification géographique

Fonctionnant en architecture ouverte, la plateforme sélectionne des gérants internationaux sur des stratégies variées, diversifiant ainsi les expositions par zones, secteurs et tailles d’entreprises. Cette pluralité réduit la dépendance à un cycle ou à une économie et permet de construire une allocation plus stable dans le temps.

Expertise et accompagnement dédié

Pour permettre aux professionnels du patrimoine d’aborder le non coté avec les outils adéquates, Private Corner a développé l’Académie du non coté : un site pédagogique structuré (vidéos, guides, podcasts, fiches, formations) pour renforcer l’expertise des conseillers auprès de leurs clients.

Cet accompagnement inclut également un support opérationnel poussé : aide à la construction d’allocations pour nos partenaires ainsi que la mise à disposition d’outils technologiques de suivi et de reporting.

Performance et risques liés au private equity

Horizon d’investissement et période de blocage

Le private equity est une classe illiquide par construction. L’investisseur s’engage pour 8 à 10 ans, avec des appels de fonds progressifs et des distributions qui commencent généralement au bout de 5 ans. Cette temporalité impose une gestion de trésorerie adaptée : raisonner en “max cash at work” (capital réellement investi) plutôt qu’en engagement nominal constitue une bonne pratique institutionnelle.

Gestion du risque et diversification du portefeuille

La maîtrise du risque des actifs non cotés repose sur une construction de portefeuille disciplinée. Face aux risques d’illiquidité, de dispersion entre gérants ou de concentration, seule une approche institutionnelle de la diversification permet une atténuation efficace.

La première défense, c’est la sélection de gérants de premier plan : la dispersion de performance est immense et un mauvais choix peut peser durablement. Viennent ensuite une diversification approfondie entre stratégies, zones et tailles d’entreprises, ainsi qu’un lissage des millésimes pour neutraliser les cycles et stabiliser les flux.

En combinant excellence des gérants, diversification structurée et régularité d’allocation, l’investisseur transforme une classe d’actifs exigeante en source de rendement maîtrisée.

Les risques majeurs à intégrer sont :

- illiquidité et durée de blocage ;

- perte partielle ou totale du capital ;

- dépendance au gérant (dispersion top quartile / bas quartile) ;

- risque de taux et d’effet de levier ;

- risques opérationnels et sectoriels des entreprises en portefeuille.

Mesure de la performance

Mesurer la performance d’un fonds non coté : le guide complet

Évaluer la performance d’un fonds investi sur des actifs privés diffère radicalement des marchés cotés du fait d’une combinaison d’éléments :

- absence de prix en continu,

- appels de fonds progressifs et distributions étalées.

Les indicateurs dédiés permettent d’en comprendre la création de valeur.

Le TRI (IRR) mesure le rendement annualisé en intégrant le facteur temps. Il est utile pour comparer des fonds, mais sensible au timing. Le TVPI indique la valeur totale créée par euro appelé, en additionnant distributions reçues et valeur résiduelle estimée. Le DPI reflète ce qui a déjà été restitué à l’investisseur, et le RVPI ce qui reste en portefeuille. Enfin, le MOIC ou Multiple offre une lecture brute du multiple généré, sans dimension temporelle.

Les indicateurs TVPI, DPI, TRI et MOIC sont expliqués dans l’article mesurer la performance.

| Indicateur | Ce qu’il mesure | À quoi il sert |

|---|---|---|

| TRI / IRR | rendement annualisé tenant compte du temps | comparer des fonds sur durées différentes |

| TVPI | valeur totale (réalisée + résiduelle) / capital appelé | mesurer la création de valeur globale |

| DPI | distributions encaissées / capital appelé | suivre la maturité et la liquidité du fonds |

| RVPI | valeur résiduelle / capital appelé | estimer le potentiel restant |

| MOIC | multiple brut sur capital investi | lecture simple de la valeur créée |

Ces indicateurs doivent être replacés dans la courbe en J : dans les premières années, les frais et l’absence de sorties pèsent sur la performance ; puis, les premières cessions amorcent la remontée ; enfin, à maturité, les distributions convergent et le rendement prend tout son sens.

Conclusion – Résumé

Le non coté s’impose désormais comme une brique incontournable de diversification patrimoniale. L’ouverture réglementaire accélère son adoption, tandis que l’environnement économique renforce l’intérêt des stratégies ancrées dans l’économie réelle.

Vous êtes CGP, banque privée ou family office ? Échangeons sur la structuration d’une poche non coté cœur/satellite, l’optimisation des flux et l’accès aux meilleures stratégies institutionnelles via Private Corner.

Prendre rendez-vous